مالیات حقوق و دستمزد چگونه محاسبه می شود؟ این سوالی است که ممکن است ذهن خیلی از افراد شاغل را درگیر خود کرده باشد. سوالاتی نظیر:

اینکه مالیات بر حقوق چیست ؟ مالیات حقوق سال ۱۴۰۰ چه قدر است ؟ چگونه ارسال لیست مالیات را انجام بدهیم؟ و ورود به سامانه مالیات بر درآمد حقوق چگونه انجام میگیرد ؟

ما در شرکت حسابداری بیلان مهر زنده رود قصد آن را داریم تا به تک تک سوالا ت فوق پاسخ دهیم و همچنین نحوه محاسبه مالیات حقوق ، نحوه پرداخت آن و همچنین رابطه بیمه با آن را برای شما شرح خواهیم داد .

مالیات حقوق (فهرست مطالب)

- مالیات حقوق و دستمزد چیست ؟

- پرداخت این مالیات به عهده کیست ؟

- سامانه پرداخت مالیات بر حقوق

- جدول نرخ مالیات بر حقوق سال ۱۴۰۰

- مهلت ارسال فایل مالیات بر درآمد حقوق چه زمانی است؟

- معافیت مالیات بر حقوق در سال ۱۴۰۰

- منظور از درآمد مشمول مالیات حقوق چیست؟

- اشخاص مشمول مالیات بر درآمد چه کسانی هستند ؟

- موارد معاف از مالیات کدامند؟

- معافیت سالانه مزایای غیرنقد در سال ۱۴۰۰ چقدر است ؟

- میزان معافیت مالیات عیدی سال ۱۴۰۰ چه مبلغی است؟

- جدول موارد مشمول مالیات حقوق

- دانلود اکسل محاسبه مالیات حقوق ۱۴۰۰

مالیات حقوق و دستمزد چیست ؟

مالیات حقوق و دستمزد بخشی از درآمد افراد شاغل و حقوق بگیری میشود که برای آن ها بیمه تامین اجتماعی نیز صادر گردیده باشد .

این افراد باید بخشی از حقوق خود را به اداره مالیات بپردازند.

پرداخت این مالیات به عهده کیست ؟

طبق ماده ۸۶ قانون مالیاتهای مستقیم (ق.م.م) ، پرداخت مالیات حقوق جز مالیاتهای تکلیفی محسوب میشود.

مالیات تکلیفی بدین معناست که شناسایی مبلغ و پرداخت مالیات پرسنل به عهده پرداخت کننده حقوق (کارفرما) است و پرسنل در قبال این امور وظیفهای ندارند.

سامانه پرداخت مالیات بر حقوق

سامانه پرداخت مالیات بر حقوق توسط سازمان مالیاتی با هدف آسان سازی و کاهش هزینه های مودیان مالیاتی طراحی شده است. در این سامانه افراد می توانند با ورود اطلاعات پرداخت کنندگان و دریافت کنندگان حقوق و میزان حقوق و مزایای پرداختی و مالیات مرتبط بر آن یک فایل الکترونیکی دریافت کنند که مالیات حقوق شما در آن محاسبه شده است. در نهایت افراد با ارائه این فایل الکترونیکی به واحد امور مالیاتی می توانند برای پرداخت مالیات بر حقوق خود اقدام کنند.

جدول نرخ مالیات بر حقوق سال ۱۴۰۰

مقدار مالیات حقوق هر ساله با توجه به وضعیت اقتصادی کشور، میزان رونق بازار، میزان تولید و یا تورم در کشور تغییر می کند.

برای سال ۱۴۰۰ طبق جدول زیر تعریف گردیده است : ( جدول معافیت حقوق سال ۱۴۰۰)

| وضعیت | حقوق به ریال | نسبت به مازاد | درصد مالیات |

|---|---|---|---|

| معاف | ۴۸۰,۰۰۰,۰۰۰۰ | – | – |

| مازاد | ۴۸۰,۰۰۰,۰۰۰ الی ۹۶۰,۰۰۰,۰۰۰ | ۴۸۰.۰۰۰.۰۰۰ | ۱۰% |

| مازاد | ۹۶۰,۰۰۰,۰۰۱ الی ۱.۴۴۰,۰۰۰,۰۰۰ | ۹۶۰.۰۰۰.۰۰۰ | ۱۵% |

| مازاد | ۱.۴۴۰,۰۰۰,۰۰۱ الی ۲.۱۶۰,۰۰۰,۰۰۰ | ۱.۴۴۰.۰۰۰.۰۰۰ | ۲۰% |

| مازاد | ۲.۱۶۰,۰۰۰,۰۰۰ الی۲.۸۸۰,۰۰۰,۰۰۰ | ۲.۱۶۰.۰۰۰.۰۰۰ | ۲۵% |

| مازاد | ۲۸۸۰,۰۰۰,۰۰۰ الی ۳.۸۴۰,۰۰۰,۰۰۰ | ۲.۸۸۰.۰۰۰.۰۰۰ | ۳۰% |

| مازاد | ۳.۸۴۰,۰۰۰,۰۰۰ به بالا | – | ۳۵% |

مهلت ارسال فایل مالیات بر درآمد حقوق چه زمانی است؟

مهلت ارسال فایل مالیات بر درآمد حقوق طبق ماده ۸۶ قانون مالیات های مستقیم پرداخت کنندگان حقوق مکلفند مالیات متعلق را طبق ماده ۸۵ قانون مالیات های مستقیم کسر و تا پایان ماه بعد به اداره امور مالیاتی تحویل دهند. اگر کارفرما تا یک ماه پس از پرداخت حقوق مالیات آن را پرداخت نکند مشمول قانون پرداخت جریمه دیرکرد ارسال لیست مالیات حقوق خواهد شد.

نکته: طبق قانون جدید نهایت مهلت آخرین روز ماه بعدی است.

معافیت مالیات بر حقوق در سال ۱۴۰۰

معافیت مالیات بر حقوق سال ۱۴۰۰ چقدر است؟

معافیت مالیات بر حقوق سال ۱۴۰۰ طبق بخشنامه شماره ۳/۱۴۰۰/۲۱۰ مورخ ۱/۲/۱۴۰۰ سازمان امور مالیاتی کشور محاسبه می شود. مالیات حقوق با توجه به مقررات مقررات جز (۴) بند (الف) تبصره ۱۲ قانون بودجه سال ۱۴۰۰ کل کشور مقرر می شود:

- سقف معافیت مالیاتی موضوع ماده (۸۴) قانون مالیاتهای مستقیم در سال ۱۴۰۰ مبلغ چهارصد و هشتاد میلیون (۴۸۰.۰۰۰.۰۰۰) ریال تعیین میشود.

- نرخ مالیات بر درآمد کارکنان دولتی و غیر دولتی اعم از حقوق و مزایا (به استثنای قضات و مشمولان تبصرههای (۱) و (۲) ماده ۸۷ [با توجه به اینکه ماده ۸۷ فاقد تبصرههای ۱ و ۲ است به نظر میرسد که مراد قانونگذار ماده ۸۶ بوده است] قانون مالیاتهای مستقیم و با رعایت ماده (۵۱) قانون اصلاح پارهای از مقررات مربوط به پایه حقوق اعضای رسمی هیئت علمی آموزشی و پژوهشی شاغل و بازنشسته دانشگاهها و مؤسسات آموزش عالی مصوب ۱۶/۱۲/۱۳۶۸ با اصلاحات و الحاقات بعدی) و کارانه به شرح ذیل است:

نسبت به مازاد چهارصد و هشتاد میلیون (۴۸۰.۰۰۰.۰۰۰) ریال تا نهصد و شصت میلیون (۹۶۰.۰۰۰.۰۰۰) ریال، ده درصد (۱۰%)

نسبت به مازاد نهصد و شصت میلیون (۹۶۰.۰۰۰.۰۰۰) ریال تا یک میلیارد و چهارصد و چهل میلیون (۱.۴۴۰.۰۰۰.۰۰۰) ریال: پانزده درصد (۱۵%)

نسبت به مازاد یک میلیارد و چهارصد و چهل میلیون (۱.۴۴۰.۰۰۰.۰۰۰) ریال تا دو میلیارد و صد و شصت میلیون (۲.۱۶۰.۰۰۰.۰۰۰) ریال: بیست درصد (۲۰%)

نسبت به مازاد دو میلیارد و صد و شصت میلیون (۲.۱۶۰.۰۰۰.۰۰۰) ریال تا دو میلیارد و هشتصد و هشتاد میلیون (۲.۸۸۰.۰۰۰.۰۰۰) ریال: بیست و پنج درصد (۲۵%)

نسبت به مازاد دو میلیارد و هشتصد و هشتاد میلیون (۲.۸۸۰.۰۰۰.۰۰۰) ریال تا سه میلیارد و هشتصد و چهل میلیون (۳.۸۴۰.۰۰۰.۰۰۰) ریال: سی درصد (۳۰%)

نسبت به مازاد سه میلیارد و هشتصد و چهل میلیون (۳.۸۴۰.۰۰۰.۰۰۰) ریال: سی و پنج درصد (۳۵%)

- حقوق اعضای رسمی هیئت علمی دانشگاهها با رعایت ماده ۵ قانون اصلاح پارهای از مقررات مربوط به پایه حقوق اعضای رسمی هیئت علمی (آموزشی و پژوهشی) شاغل و بازنشسته دانشگاهها و مؤسسات آموزش عالی مصوب ۱۶/۱۲۱۳۶۸ با اصلاحات و الحاقات بعدی، با رعایت معافیتهای مقرر در قانون مالیاتهای مستقیم، در سال ۱۴۰۰ مشمول مالیات به نرخ ده درصد (%۱۰) خواهد بود.

- بر اساس ماده (۵) قانون اصلاح پارهای از مقررات مربوط به پایه حقوق اعضای رسمی هیئت علمی (آموزشی و پژوهشی) شاغل و بازنشسته دانشگاهها و مؤسسات آموزش عالی، از درآمد مشمول مالیات اعضای هیئت علمی موضوع این قانون حداکثر ده درصد (۱۰%) به عنوان مالیات کسر خواهد شد. با توجه به اینکه در جزء (۴) بند (الف) تبصره ۱۲ مذکور عبارت «کارانه» خارج از موارد استثنا شده مربوط به حقوق اعضای هیئت علمی به کار رفته است، بنابراین کارانه دریافتی توسط اعضای هیئت علمی (با رعایت بخشنامه شماره ۵۱۸/۹۸/۲۰۰ مورخ ۲۱/۱۱/۱۳۹۸) مشمول نرخ ده درصد (%۱۰) نبوده و با توجه به میزانی که حقوق و مزایای اعضای هیئت علمی دانشگاهها نرخ پلکانی مقرر را پوشش میدهد به نرخ بعدی مشمول مالیات خواهد بود.

به عنوان مثال: چنانچه حقوق و مزایای فوق العاده اعضای رسمی هیأت علمی مبلغ (۱.۴۴۰.۰۰۰.۰۰۰) ریال باشد، کارانه دریافتی به نرخ های مربوط به درآمد مازاد بر مبلغ یاد شده (حسب مورد بیست درصد (۲۰%)، بیست و پنج درصد (۲۰%) و…) مشمول مالیات خواهد بود.

- با توجه به استثنای احکام تبصرههای (۱) و (۲) ماده ۸۶ قانون مالیاتهای مستقیم از مقررات جزء (۴) بند الف تبصره ۱۲ یادشده، تمامی احکام تبصرههای (۱) و (۲) ماده واحده قانون اصلاح ماده ۸۶ قانون مالیاتهای مستقیم مصوب ۲۷/۴/۱۳۹۶ (اعم از نرخ و…) مطابق مقررات، در سال ۱۴۰۰ کماکان لازم الاجراست.

- با توجه به اینکه درآمد حقوق قضات از نرخهای مقرر در جزء (۴) بند (الف) تبصره ۱۲ قانون بودجه سال ۱۴۰۰ کشور مستثنی گردیده است، درآمد حقوق قضات در سال یاد شده مشمول مقررات ماده ۸۵ قانون مالیاتهای مستقیم بوده و پس از اعمال معافیت مالیاتی سال ۱۴۰۰ تا ۷ برابر آن (معادل ۳.۳۶۰.۰۰۰.۰۰۰ ریال)، مشمول مالیات به نرخ ده درصد (%۱۰) و نسبت به مازاد آن مشمول مالیات به نرخ بیست درصد (%۲۰) خواهد بود.

منظور از درآمد مشمول مالیات حقوق چیست؟

درآمد مشمول مالیات، طبق ماده ۸۳ قانون مالیات های مستقیم شامل حقوق(مزد،مقرری) و مزایای شغل که به صورت مستمر یا غیر مستمر قبل از وضع کسریها و پس از کسر معافیت های مقرر در قانون به دست می آید.

این درآمد در دو بخش نقدی و غیر نقدی تقسیم بندی می شود.

اشخاص مشمول مالیات بر درآمد چه کسانی هستند ؟

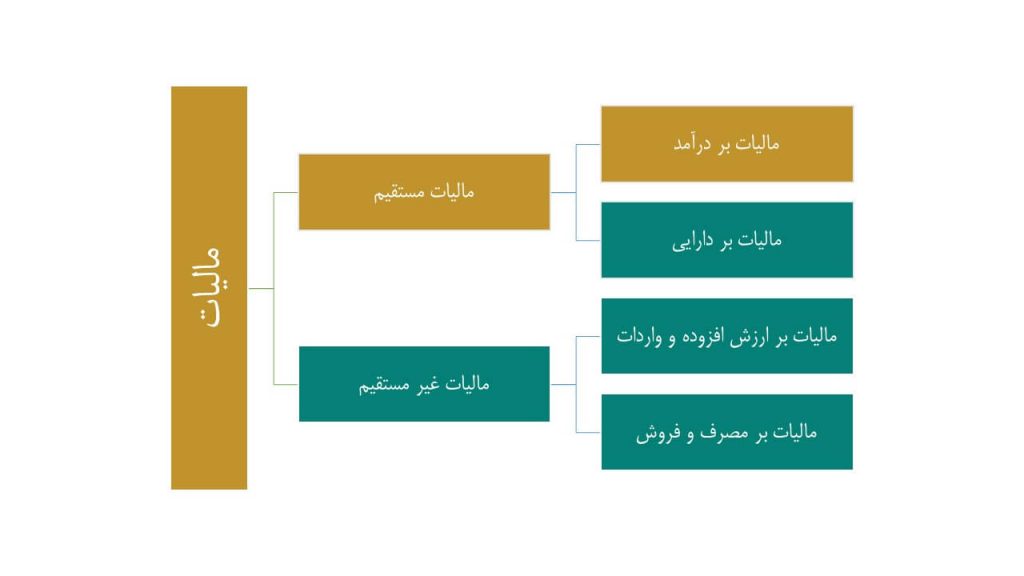

مالیات بر درآمد نوعی مالیات مستقیم است که توسط دولت برای اشخاص حقیقی و شرکتها مشخص می شود. این میزان بسته به درامد پرداخت کننده می تواند متغیر باشد. مقدار این نوع مالیات برابر درصدی از درآمد قابل مالیاتگیری است و با افزایش درامد، این میزان می تواند افزایش هم داشته باشد.

مشمولین پرداخت مالیات عبارتند:

الف – کلیه حقوقبگیران و مزدبگیران نسبت به حقوق و دستمزد خود.

ب – کسبه و اصناف و صنعتگران.

ج – بازرگانان و کسانی که از هر نوع عملیات بازرگانی تحصیل درآمد مینمایند.

د – صاحبان حرف و مشاغل آزاد از قبیل وکلاء دادگستری – پزشکان – صاحبان دفاتراسناد رسمی – مهندسین و امثال آنها.

ه – هر نوع شرکت یا شخصیت حقوقی که مرکز اصلی آن در ایران است نسبت به درآمد خود ولو آن که قسمتی از آن در خارجه تحصیل شده باشدو هر نوع شرکت یا شخصیت حقوقی که مرکز اصلی آن در خارجه بوده و در ایران دارای شعبه یا نماینده و امثال آن باشد نسبت به درآمدی که در ایرانتحصیل مینمایند.

و – صاحبان مستغلات و املاک مزروعی.

ز – دارندگان درآمد سهام شرکتهای خارجی و سهمالشرکه شرکتهای با مسئولیت محدود خارجی.

ح – مقاطعهکاران و مستأجرین و صاحبان وسایل نقلیه.

ط – صاحبان درآمد معاملات رهنی و بیع و شرطی و استقراضی و نقل و انتقالات اموال غیر منقول و هر نوع درآمدهای اتفاقی از قبیل لاتار و بختآزمایی و شرطبندی و حق عضویت در هیأتهای مدیره و بازرسان شرکتها و غیره.

ی – هر کس که در ایران اقامت داشته و درآمدی از خارجه تحصیل نماید.

ک – صاحبان هر نوع درآمدی که به طور مستمر یا اتفاقی در ایران به دست آید اعم از آن که ساکن ایران باشند یا خارجه.

موارد معاف از مالیات کدامند؟

موارد معاف از مالیات حقوق و بیمه ، مطابق اعلام سازمان تامین اجتماعی در سایت رسمی این سازمان ( پرداخت هایی که مشمول کسر حق بیمه نیست ) عبارتند از:

- بازخرید ایام مرخصی

- هزینه عائلهمندی

- هزینههای سفر و فوق العاده ماموریت

- عیدی و پاداش آخر سال

- مابه التفاوت کمک هزینه مسکن خوار و بار در ایام بیماری

- حق شیر

- پاداش نهضت سوادآموزی

- حق تضمین کسر صندوق

- خسارت اخراج و مزایا پایان کار (سنوات)

- پاداش افزایش تولید

معافیت سالانه مزایای غیرنقد در سال ۱۴۰۰ چقدر است ؟

براساس معافیت سالانه غیر نقد طبق بند ۱۲ از ماده ۹۱ قانون مالیات های مستقیم میزان دو دوازدهم معافیت سالانه از پرداخت مالیات معاف است. با این اوصاف میزان معافیت سالانه مالیات در سال ۱۴۰۰ برابر است با:

|

محاسبه معافیت سالانه |

|

۱۲× معافیت ماهانه = معافیت مالیات سالانه |

|

۱۲× ۴۰،۰۰۰،۰۰۰= معافیت سالانه سال ۱۴۰۰ |

|

ریال۴۸۰،۰۰۰،۰۰۰ = معافیت سالانه سال ۱۴۰۰ |

|

محاسبه مزایای غیر نقد |

|

۲ × (۱۲ ÷ معافیت مالیاتی سالانه) = معافیت مزایای غیرنقد |

|

۲ × (۱۲ ÷ ۴۸۰،۰۰۰،۰۰۰) = معافیت مزایای غیرنقد |

|

ریال ۸۰،۰۰۰،۰۰۰ = معافیت مزایای غیرنقد |

میزان معافیت مالیات عیدی سال ۱۴۰۰ چه مبلغی است؟

معافیت عیدی سال ۱۴۰۰چه میزان است؟ آیا به عیدی مالیات تعلق می گیرد؟طبق قوانین مالیات و عیدی افرادی که در پایان سال عیدی را دریافت می کنند موظفند بخشی از این میزان را به عنوان مالیات پرداخت کنند. براساس قانون معافیت مالیات عیدی سال ۱۴۰۰ افرادی که عیدی ان ها کمتر از۴۰.۰۰۰.۰۰۰ ریال است مشمول قانون معافیت مالیات عیدی می شوند. در غیر این صورت مکلف به پرداخت مالیات خواهند بود

مالیات عیدی ۱۴۰۰چگونه محاسبه می شود؟

طبق بند ۹ ماده ۹۱ قانون مالیات های مستقیم عیدی سالانه یا پاداش آخر سال به یک دوازدهم معافیت مالیات های موضوع ماده ۸۴ق.م.م تعلق می گیرد که بدون در نظر گرفتن مدت کارکرد در طول سال محاسبه می شود. نکته قابل توجه این است که براساس ماده ۸۴ ق.م.م معافیت مالیات بر مبنای درامد سالانه محاسبه و اعمال می شود.

فرمول محاسبه :

|

۱ × (۱۲ ÷ معافیت مالیاتی سالانه) = معافیت عیدی و پاداش پایان سال |

|

۱ × (۱۲ ÷ ۴۸۰،۰۰۰،۰۰۰) = معافیت عیدی و پاداش پایان سال |

|

ریال ۴۰،۰۰۰،۰۰۰ = معافیت عیدی و پاداش پایان سال |

جدول موارد مشمول مالیات حقوق

موارد مشمول در جدول زیر تهیه گردیده است. برای اینکه بدانید چه مواردی را باید در مالیات حقوق مد نظر بگیرید میتوانید از جدول زیر استفاده کنید.

| شماره | حقوق مشمول مالیات |

|---|---|

| ۱ | حقوق ثابت |

| ۲ | اضافه کار |

| ۳ | فوق العاده بدی آب و هوا |

| ۴ | محرومیت از تسهیلات زندگی |

| ۵ | فوق العاده محل خدمت |

| ۶ | فوق العاده مرزی |

| ۷ | فوق العاده شرایط محیط کار |

| ۸ | نوبت کاری |

| ۹ | فوق العاده کشیک |

| ۱۰ | فوق العاده جذب |

| ۱۱ | مزایای ارزی |

| ۱۲ | ایاب و ذهاب |

| ۱۳ | حق خوار و بار |

| ۱۴ | حق امضاء |

| ۱۵ | حق باجه |

| ۱۶ | حق سرپرستی |

| ۱۷ | حق مدیریت |

| ۱۸ | حق خزانه |

| ۱۹ | حق سرایداری |

| ۲۰ | حق حسابرسی |

| ۲۱ | حق پاسداری |

| ۲۲ | حق نمایندگی بیمه |

| ۲۳ | حق ترانسپورت و سرویس |

| ۲۴ | حق دیپلم |

| ۲۵ | برودت (بدی آب و هوای سردخانه) |

| ۲۶ | حق فنی |

| ۲۷ | حق انبارداری |

| ۲۸ | حق شیفت |

| ۲۹ | حق یک وعده غذا |

| ۳۰ | حق پول نهار و شام |

| ۳۱ | فوق العاده نگهبانی |

| ۳۲ | فوف العاده کشیک |

| ۳۳ | حق ثابت |

| ۳۴ | کسری انبار |

| ۳۵ | بهای صابون |

| ۳۶ | پول لباس کار |

| ۳۷ | حق اولاد |

| ۳۸ | حق عیال |

| ۳۹ | حق تأهل |

| ۴۰ | پول شیر |

| ۴۱ | تغذیه |

| ۴۲ | سایر مزایای پرداختنی غیر نقدی به کارگران |

| ۴۳ | عیدی سالانه یا پاداش آخر سال |

| ۴۴ | اتومبیل اختصاصی بدون راننده |

| ۴۵ | اتومبیل اختصاصی با راننده |

| ۴۶ | مسکن بدون اثاثیه |

| ۴۷ | مسکن با اثاثیه |

| ۴۸ | سایر مزایای غیر نقدی به قیمت تمام شده |

| ۴۹ | حق مسکن |

| ۵۰ | پول جارو |

| ۵۱ | حق مشاوره |

| ۵۲ | فوق العاده کیلومتری |

| ۵۳ | حق آکورد (تولید) |

| ۵۴ | حق آنکال |

| ۵۵ | فوق العاده سیاری |

| ۵۶ | پول اتوبوس (غیر از خرج خرید) |

| ۵۷ | حق تولید |

| ۵۸ | حق کمیسیون فروش |

| ۵۹ | جمعه کاری |

| ۶۰ | جیره نقدی |

| ۶۱ | مزایای نقدی |

| ۶۲ | پول صبحانه |

| ۶۳ | مزایای تولید |

| ۶۴ | کارمزد |

| ۶۵ | فوق العاده محل خدمت |

سلام

عیدی و پاداش آخر سال رو هم جزء لیست معاف از مالیات آوردید هم لیست مشمول مالیات!

سلام می خواستم نحوه ذخیره فایل مالیات حقوق را بدانم با تشکر

سلام می خواهم برنامه مالیات بر حقوق را نصب کنم نمی توانم .

سلام شما باد به صورت انلاین اقدام کنید نصب لازم نیست

پرداخت حق بیمه کارگر جزو کسورات حقوق (معاف از مالیات) حساب نمی شود؟

در جدول اکسل کسورات را لحاظ نکردید

سلام بله حساب میشه وو در متن مقاله هم به اون اشاره شده